Perchè Bitcoin sta cambiando il modo in cui funzionano le banche

Lo scorso fine settimana JPMorgan Chase & Co., la più grande banca degli Stati Uniti, ha pubblicato un’offerta di lavoro per un associato presso la sua filiale di New York. Uno dei requisiti era un “parere su Bitcoin e le altre criptomonete.” La banca ha poi cancellato il requisito, ma il Wall Street Journal è riuscito a scrivere su questo prima che JPMorgan l’abbia cancellato.

La cover-up segna un cambiamento radicale nel modo in cui le banche ora vedono l’enfant terrible delle valute. Il Ceo di JPMorgan Jamie Dimon ha respinto Bitcoin come, “terribile riserva di valore. Potrebbe essere replicato più e più volte. Non ha la posizione di un governo. […] E onestamente, e molti lo usano – quello che ho letto da voi ragazzi – molti lo usano per per scopi illeciti”

Attraverso la Disillusione: dal male al bene

Ma Dimon non era solo nella sua crociata contro Bitcoin. Altri giganti del mondo finanziario hanno condiviso la sua opinione. Alan Greenspan, l’ex presidente della Federal Reserve, è stato sconcertato dalla moneta digitale: “Bisogna davvero sforzare la vostra immaginazione per dedurre quale sia il valore intrinseco di Bitcoin. Io non sono stato in grado di farlo. Forse qualcun altro può.”

Secondo Benjamin Lawsky, sovrintendente del Dipartimento di New York dei servizi finanziari, la criptomoneta ha creato “un selvaggio west virtuale di narco-trafficanti e altri criminali.” Anche il premio Nobel per l’economia Paul Krugman [quello che nel 1998 diceva che Internet non sarebbe stato più utile del fax nel commercio] si chiedeva in una delle sue rubriche settimanali per il New York Times, se Bitcoin non è solo “male”.

Oggi il mondo finanziario sta riconsiderando le loro opinioni su Bitcoin. All’inizio di settembre 2014 la Banca d’Inghilterra ha pubblicato un rapporto che descrive la blockchain – il libro mastro distribuito di Bitcoin – come, “significativa innovazione ‘che ha’ implicazioni di vasta portata”.

Nel febbraio 2015 la Banca ha affinato la propria opinione: “La creazione di un tale sistema comporterebbe la creazione di un protocollo per il trasferimento di valore su internet, simile a quello che Berners-Lee (1989) ha fatto per le informazioni” Tutto questo attraverso di Oliver Bussmann, gruppo Chief Information Officer di banca svizzera UBS.

In un’intervista al Wall Street Journal ha detto: “Io credo – e questo è il mio punto di vista personale – che la tecnologia blockchain non solo cambierà il modo di fare i pagamenti, ma cambierà l’intero modo di negoziare e di regolamentare.”

Bussman ritiene che la tecnologia blockchain ha il potenziale per innescare una “massiccia” semplificazione dei processi bancari e dei costi strutturali. Ha aggiunto: “Quando qualcuno, con un forte marchio e livelli di sicurezza, si fonda come un servizio affidabile, a quel punto l’intera industria seguirà. Questa è la mia previsione personale.”

Le banche si stanno “spogliando”

Le offerte di servizi totali delle banche sono spogliati dai cosiddetti FinTechs. O ‘disaggregato’ come ai Venture Capitalist della Silicon Valley piace dire. Parti della banca si trasformano in prodotti stand-alone che vengono consegnati al consumatore a una scala e di costo che nessuna banca tradizionale può eguagliare.

Questa separazione avviene su due fronti. Ci sono FinTechs che poggiano sulla rete di pagamenti tradizionali e soluzioni per transazione di valute fiat. In cima a queste reti si concentrano sul “migliorare l’esperienza del cliente, aumentando la convenienza e ottimizzando il processo di utilizzo di reti bancarie e carte di pagamento.”

Il rovescio della medaglia di questo sviluppo è che le banche perdono la loro capacità di gestire le esperienze dei clienti da loro stessi. Le banche si stanno muovendo sul fondo della catena del valore.

Le FinTechs minacciano il mercato dal punto di vista delle criptomonete. Loro non solo mettono finanza e tecnologia insieme, ma anche reinventano l’intero sistema finanziario.

Si tratta di un nuovo protocollo di rete che permette ai valori di essere scambiati senza il bisogno di un intermediario di fiducia. In questo scenario le banche difficilmente svolgono più un ruolo significativo.

Tutti questi tipi di applicazioni sono ora costruiti sulla blockchain Bitcoin. Applicazioni per smartphone che renderanno la complessità sottostante invisibile agli utenti finali.

Nel prossimo futuro il trasferimento di denaro e dei beni sarà facile come scorrere il dito da sinistra a destra. E ‘al di là di informazioni sulla punta delle dita, è il potenziamento dello scambio di valori (senza la necessità di fiducia in un intermediario).

Un momento Napster per la finanza

Le banche sono ora estremamente preoccupate di trovarsi ad affrontare il loro “momento Napster” – il punto in cui l’ascesa di una nuova piattaforma dissemina un settore completo, offrendo un’esperienza semplificata in un modo più economico e in una scala con cui è impossibile competere.

Basta ricordare come Napster e i suoi discendenti – come Spotify e Netflix (e Youtube e BitTorrent) – hanno cambiato l’industria dell’intrattenimento in pochi anni. L’industria dei media ha permesso che questo accadesse. Incapace di cambiare il proprio DNA e la sua cultura per adeguarsi a queste nuove tecnologie. Hanno seguito il Principio Shirky: “Istituzioni cercheranno di preservare il problema di cui sono la soluzione.”

Non sorprende che Marc Andreessen – uno dei fondatori di Netscape e oggi venture capitalist in aziende come Facebook, Skype, Twitter, LinkedIn e AirBnB – ha detto di recente:

“Abbiamo la possibilità di ricostruire il sistema. Le transazioni finanziarie sono solo i numeri; sono solo informazioni. Non dovrebbero essere necessarie 100.000 persone, un eccellente attico a Manhattan e data center giganti pieni di calcolatori centrali in vigore dagli 1970 per dare la possibilità di fare un pagamento online”.

Le sue parole hanno iniziato un’esplosione di Fintech-start-up. Recenti ricerche dimostrano che gli investimenti globali in FinTech è destinato a raddoppiare da 10 miliardi di dollari nel 2014 a 19,7 miliardi dollari nel 2015. Entro il 2020, il totale dovrebbe essere 46,1 miliardi dollari. La scena FinTech è decisamente calda, bollente.

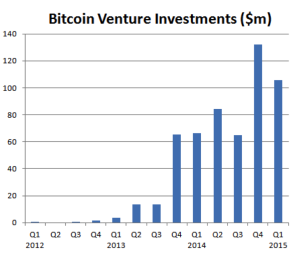

E se si guarda solo a se stesso Bitcoin, i numeri sono ugualmente impressionanti. Secondo Coindesk, le startup Bitcoin hanno ricevuto finanziamenti di soli 2,13 milioni dollari nel 2012. La cifra è salita a 95,81 milioni dollari nel 2013 fino a un’impennata a $347.290.000 nel 2014.

Nei primi due mesi del 2015 già 105 milioni di dollari sono stati investiti. Nel articolo del Guardian ‘Bitcoin: il 2015 sarà un anno del fare o del rompere?’ alcune altre statistiche danno una prospettiva più ampia sulla crescita e l’accettazione di bitcoin:

“Sono state lanciate più startup bitcoin che in qualsiasi anno precedente (più di 500, a fronte di circa 200 nel 2013, secondo i dati AngelList); e l’accettazione della moneta da parte di importanti società ha continuato a diffondersi. (Microsoft, Dell e Overstock.com tutti accettano bitcoin ora; come l’editore Time li accetta per abbonamenti a riviste.)”

La crescita esponenziale di Bitcoin

Nel luglio 2014 società di consulenza Gartner ha aggiunto le criptomonete per la prima volta nel loro ciclo di campagna pubblicitaria per le tecnologie emergenti. Nel rapporto posizionano la moneta digitale tra la vetta delle aspettative gonfiate e l’abisso della disillusione. A loro avviso la criptomoneta ha bisogno di 5 fino a 10 anni prima di essere accettata.

Peter Diamandis, co-fondatore della Singularity University e coautore dei libri ‘Abbondanza’ (2013) e il recente ‘Bold’ (2015), non è d’accordo con questo lasso di tempo. A suo parere la crescita di Bitcoin è spiegata meglio da una curva esponenziale e questo è il motivo per cui è su un percorso per diventare dirompente per i prossimi 1-3 anni.

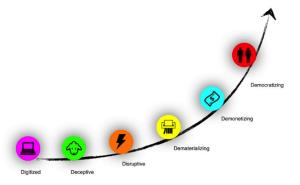

All’inzio le tecnologie digitali seguono un percorso lineare, prima improvvisamente di una crescita esponenziale. Diamands dice che Bitcoin sta seguendo il suo quadro delle “6 d”: (Digitized, Deceptive, Disruptive, Dematerializing, Demonetizing and Democratizing). Digitalizza, ambiguo, dirompente, smaterializza, demonetizza e democratizza.

La Criptomoneta è ora su un percorso che cambia da ambiguo a dirompente e minaccerà l’intero settore finanziario come la conosciamo. La prossima tappa di Bitcoin è l’eliminazione (smaterializzazione) dell’uso del denaro fisico e anche carte di credito, allora demonetizza il costo delle transazioni e in conseguenza eliminerà la necessità di intermediari (banche, avvocati, cambiavalute).

Infine, l’ultima tappa sarà dare Bitcoin a chi non ha conto in banca – capitale e moneta saranno disponibile a chiunque abbia una connessione a internet (democratizzazione).

Le banche non sono cambiate molto dalla loro invenzione, grazie a Bitcoin ora stanno per essere trascinate nel 21° secolo. E’ darwinismo digitale: adattarsi o morire. Non c’è da stupirsi che JP Morgan Chase abbia cambiato la propria opinione – e le loro offerte di lavoro.

Con l’assunzione (silenziosa) di nuovi dipendenti con conoscenze in Bitcoin, stanno finalmente accettando la forza dirompente delle cryptocurrencies.

http://thenextweb.com/insider/2015/03/03/why-bitcoin-is-changing-how-banks-do-business/

This work is licensed under a Creative Commons Attribution-NonCommercial-NoDerivatives 4.0 International License.